MACDが7年ぶりにデッドクロス?!

テクニカル指標の多くが機能不全になる?!低変動、膠着相場のなかでトレンド形成、相場の勢いの判断を上位チャートから見出す秘策

こんにちは、白石です。

前回のメールマガジンFPO公式[FX・株式投資 応援メルマガ]でも触れたようにドル/円チャートの月足で7年ぶりにMACDがデッドクロスしました。

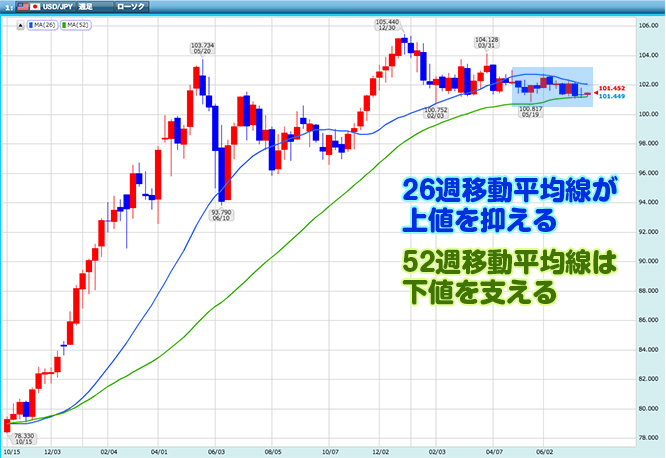

年初にここ数年の高値となる105.440円をつけたドル/円は、2月4日には100.752円まで下落。そして、4月4日に104.128円を付けると、振幅が2円強の狭いレンジ相場に陥りました。

チャート:GMOクリック証券

変動幅が2円程度というのは日足ベースではよくあることですが、その期間が3カ月を越えるというのはかなりレアケースでしょう。

今年の最安値となる2月4日以降の最大変動幅は3.376円で、その期間は5カ月を越えています。しかも、この期間の中で103円台に入ったのは3回だけ。つまり、ほとんどは103円以下の価格水準で推移していることになります。

これはアベノミクス相場が始まって以来、初めてのことです。

チャート:GMOクリック証券

週足チャートでは26週移動平均線が上値をガッチリと抑え、52週移動平均線が下値を支えています。しかも、52週移動平均線に対しては寸前のところで止まっていたのが、7月10日には接触(正確を期すれば、気持ち下抜け)しました。

これはアベノミクス相場が始まって以来、初めてのことです。厳密に言えば、2012年11月12日の週、つまりアベノミクス相場が始まった週に、52週移動平均線に接触していたわけですが……。

膠着感が強まると、多くのテクニカル指標が使い物にならない!?

相場変動が小さい中では、押せば買い、戻れば売りという流れができあがり、それがまた低変動を招きます。その過程では、安易にポジションを動かさない市場参加者も多くいるため、期間の経過とともにポジションが一定の価格帯に滞留してしまいます。

こうなると、価格の変動によって動くテクニカル指標や角度のあるトレンドラインといったテクニカルツールを使うことができなくなります。

当たり前の話ですが、変動幅が小さければ、トレンド系のテクニカル指標の代表格である移動平均線は時間の経過とともに集まってきますし、サポート&レジスタンスラインとしても機能しなくなります。

一方、相場の勢いを示すオシレーター系のテクニカル指標、例えば RSI やストキャスティクスの波形は、小さな振幅に反応するだけです。本来は買われすぎ、売られすぎを見極めるための指標ですが、多少の上昇や下落で買われすぎや売られすぎのゾーンに入ってしまい、こちらも機能不全に陥ります。

このように膠着相場、低変動の相場が長引くと、多くのテクニカル指標やチャート分析のツールが機能しなくなるため、投資家はそれらに信頼を置くことができなくなります。そして、これが恒常的になるわけです。

月足チャートに大きな変化が現れる?!

そうなると、より上位のチャートを見ておく必要があります。そこで月足チャートです。タイミングを計るにしても、トレンドを見るにしても、あまり使うことがないのは確かです。

しかし、ここに大きな変化が現れています。MACDが大きな流れの中でデッドクロスをしているからです。

チャート:GMOクリック証券

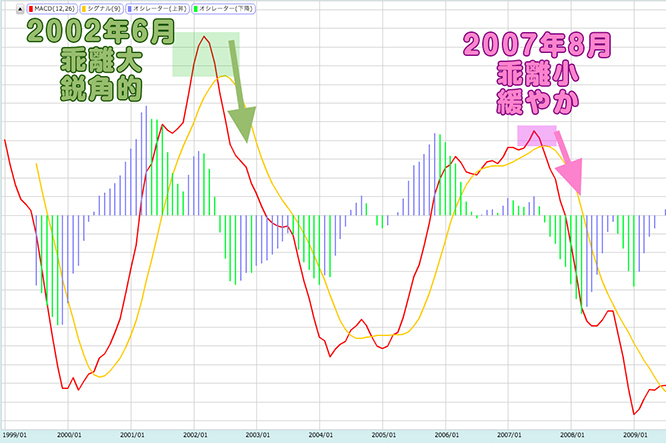

これも厳密に言えば、2009年以降で何度かゴールデンクロスとデッドクロスを繰り返していますが、現状のようにはっきりとした形のデッドクロスは、2007年8月まで遡ります。つまり、7年ぶりの明確なデッドクロスが発生しているわけです。

日銀が異次元緩和を実施している中でも、一定の警戒は必要

2009年以降、つまりリーマンショック以降は何度かクロスをしていることが分かります。そして、ポジティブ・ダイバージェンスも起きています。

ダイバージェンスとは・・・価格とテクニカル指標の動き方が逆行している状態のことをいう。このシグナルが発生するとトレンドの終了、または転換を示唆すると考えられる。ちなみに価格が安値を更新しつつあるときに指標が数値を切り上げる場合をとくにポジティブ・ダイバージェンスといい、価格が近く反転上昇する兆しと見られている。

ローソク足の下値切り下げ(オレンジ色の線)に対して、MACDは緩やかに下値切り上げ(紫色の線)になっています。その後は、MACDの立ち直りよりは少し遅れて、ローソク足が下値切り上げ(青色の線)となり、アベノミクス相場が始まったわけです。

チャート:GMOクリック証券

ポジティブ・ダイバージェンスの発生までには2年を要し、相場が立ち直るまでには、さらに1年も待たなければなりませんから、タイミングを計る点では使い物にはなりません。

ただし、トレンドの形成、相場の勢いを判断するという意味では、参考にしても損はないと思います。心構えの問題でしょうか。そして、下振れに対する一定の備えは必要でしょう。

デッドクロスの発生から約2カ月を経過してもはっきりとした形で相場が崩れないのは、日銀の量的・質的金融緩和(異次元緩和)の効果といえるかもしれません。

しかし資金供給量の面では、昨年の同時期に比べてやや減少しています。あくまで数パーセントです。とはいえ、白川総裁時代に比べると、元々の供給量が大きいため、数パーセントの減少でも、それなりの影響はあると考えるべきでしょう。

過去3回のMACDデッドクロスの類似点・相違点を検証する

下記月足チャートは、MACDがはっきりとした形でデッドクロスした時期を示しています。1999年1月以降では、今回を含めて3回です。

1回目は2002年6月(黄緑色の矢印)で、この月の価格水準は始値で124.250円、終値は119.580円、安値は118.300円です。始値からの下落幅は終値で5円弱、安値で約6円です。

2回目は2007年8月(ピンク色の矢印)で、この月の価格水準は始値で118.600円、終値は115.750円、安値は111.590円です。始値からの下落幅は終値で3円弱、安値で約7円です。

チャート:GMOクリック証券

この2回は、デッドクロスをした月に、それなりの幅で下落しています。一方、今回のデッドクロスは2014年5月(赤色の矢印)です。この月の価格水準は始値で102.223円、終値は101.773円、安値が100.817円と、前2回に比べて明らかに小さい状態です。

下記はMACDを拡大したものです。MACDライン(赤色の線)とシグナルライン(黄色の線)の角度を見ると、1回目はかなり鋭角的にデッドクロスしていますし、クロス前には両線の間にそれなりの乖離があることが分かります。

チャート:GMOクリック証券

一方、2回目はその前に一度軽いデッドクロスをしていただけに乖離は小さく、その分、クロスの角度も1回目に比べれば緩やかです。1回目のデッドクロスでは、その翌月から反発に転じている一方、2回目はそのまま下落してしまっています。というよりは、ほぼ天井でクロスしていたことになります。

今回の場合、過去2回と何が違うかです。MACDラインの入る角度、シグナルラインとの乖離も異なります。ただ1ついえることは、2回目、つまりリーマンショックの前年に比べると、MACDラインの水準ははるかに高い位置まで上がったということです。1回目に比べても若干ながら高い位置まで持ち上がっています。

チャート:GMOクリック証券

1回目のデッドクロスの前にゴールデンクロスをしていますが、この一連の上昇トレンドは1999年11月の安値101.220円が起点です。2002年2月の高値は135.150円でしたから、上昇幅はざっと34円です。

そして、3回目はドル/円の史上最安値が2011年10月の75.571円、2014年1月の高値が105.440円ですから、上昇幅はざっと30円。上昇幅の点では3円程度小さいのにMACDの水準は1回目より高い位置まで上がっています。

安値からデッドクロスするまでの期間は、1回目と3回目が2年3ヶ月間です。2回目の起点を2005年1月とすると、2年5ヶ月間です。1回目と3回目との差は2ヶ月。偶然とはいえ、大きな上昇トレンドが形成されるときは、このようなものかもしれません。

1~3回目の類似点は、トレンドの形成過程で一度は目に見えた形で反落を経験していることです。1回目は厳密に言えば、2ヶ月間と1ヶ月間の下落局面がそれなりの幅で起きています。

ただ、ローソク足の並びという点で見ると、今回も反落をしているとはいえ、陰線の長さに大きな違いがあります。上昇の途中に一度大きな反落を強いられていますが、長い下ヒゲを伸ばした形で終了しています。

大幅反落をしたときに、日銀は躊躇なく追加緩和を実施できるか

チャート:GMOクリック証券

MACDが久しぶりに明確な形でデッドクロスしたわけですから、念のための警戒は必要でしょう。ただ、市場参加者は楽観的です。仮に、比較的大きな反落をしても早期に回復するという観測をしています。つまり、一定幅の下落をしても、また下ヒゲを伸ばす可能性が高いということなのでしょう。

これは、日銀の黒田総裁が示しているように、「リスク要因が顕在化したときには、躊躇なく追加緩和を実施する」という発言によるところが大きいと考えています。ただ、この点には2つの問題が潜んでいます。

1つ目は、

・ドル/円相場が下落したというだけで追加緩和をすれば、明らかな為替介入、円安誘導と見られ、国際社会からの批判は免れないでしょう。

2つ目は、(こちらの方がより重要ですが)

・物価上昇率が順調に上昇している中で、ドル/円相場が下落しただけで追加緩和に踏み切ることができるか、です。

量的・質的緩和の目的は、インフレ誘導です。デフレに対して黒田総裁は、「長期間にわたり物価が下落すること」と定義づけています。「円高=デフレ」という定義づけはしていません。

となると、下落し始めたとしても、しばらくは様子見ということになるでしょう。経済や物価に大きな影響が出るか、出そうな状況になることを見極める必要があるからです。そのため、下ヒゲ陰線になる可能性は低いかもしれません。

ただし、国内外の市場参加者が追加緩和に大きな期待を寄せることは確かです。これは、押し目買いを誘発する可能性が残る理由、つまり下ヒゲを伸ばすかもしれないという根拠にもなるわけです。

相場は期待や悲観が需給関係に現れます。期待が大きくなり、買いポジションが増えても下落すれば、売りポジションが少ない状態だけに、決済売りと新規売りの両方が襲いかかることは念頭に置いておくべきでしょう。言い換えれば、現状の需給関係から見ると、買い戻しを期待することはできないということです。

チャートがとても見やすいので理解しやすいです。

まだ慣れないので、ついつい週足、月足を見るのを

忘れがちなので、日ごろから習慣づけたいと思います。

ありがとうございました。

週足や月足は、まず見ることがありません。

とても参考になりました。

有難う御座います。

何時もありがとうございます。これからもよろしくおねがいしますね。

理解度は大きくはないですが、なるほどと知識アップになりそうです。

日頃テクニカルで売買の機会を伺い、主に日足と週足で判断しようとしていますが、月足もしっかり見なければいけないんですね。これからもいっぱい教えてください。

月足のMACD、初めて見ました。週足では、今年の1月末MACDが反転しダラダラとした流れになっていますが、月足も同じだとはしりませんでした。円高への介入があったのかも知れないな。近く円高を警戒すべし、ということでよいのでしょうか。月足のMACDを知る方法が知りたい。

ヨチヨチとチャートを眺めながら、まだまだ読み解く力がありませんが、白石さんたちプロの人たちが、こういう指標を見ながら、どのように判断して戦略を練り勝つためのFXを展開しているかわくわくしながら読ませていただきました。デイトレードとは言いながら世界中のトレーダーが次にどう動こうとしているのかを判断して備えると言う、この観点が身についたならば、楽しいだろうなぁと、感嘆しながら呼んでいます。ありがとうございました。

詳しい説明ありがとうございます。MACDは見るようにしているのですが、そこまで深く見ていませんでした。いつも勉強になります。知れば知るほど奥が深いなと思っています。まだまだ入り口を開けた程度の知識ですがこれからもよろしくお願いします。

いつも勉強させて頂いてます。有難う御座います。

月足での MACDライン デットクロス見ていませんでした 円高になりそうでなかなかならないおかしいとは思いながらも日々過ぎるだけ 何かしらの操作介入があったのですね メール見逃さずに確認できてラッキーでした注意して見て行きます

円高になったら黒田総裁が緩和すると簡単に考えいました。

月足でのMACDのdead crossについてのご説明を拝読致しました。自分はデイトレードが主体ですので、直接には無関係とは思いますが、頭の片隅には常に起こり得る事として認識して置くべきと感じました。その時の日銀の対応はどうなのか?をとても興味深く読ませて頂きました。

嵐の前の静けさでしょうか。世界中で、株や債券が買い支えられていると、聞きますが、ドカンと反落が来るんでしょうか。

いっも、素晴らしく詳しい情報を頂き感謝しています。

マックディがデツドクロスするときは、具体的にどんな可能性があり、ポジションをとる際どう気を付けたらいいのかまだよく解ってないので、勉強しないといけないなーと思います。できれば初心者にも解るように解説お願いしたいです。

とても有益な情報をありがとうございます。

今後も楽しみにしています。

月足とMACDで現状がこれだけわかるとは、脱帽です。

ユーロ円も今月、デッドクロスを完成しそう。

ポンド円も今月中にクロスしそうですね。

月足はあまり見ないので、とても参考になりました。

参考にします。ありがとうございます。プロトレーダーの分析ってすごいですね。

MACDとはなにか、さっぱり理解できませんが、デッドクロスがなにか値下がり傾向を示しているのかとおもいました。円が100円になりそうと感じました。どうでしょうか。

専門的な感想などは書けませんが、素晴らしい解説でした。今後も楽しみにしています。

7年ぶりのMACDデッドクロス。現在は重要な節目かも知れないですね。

十分注意して、チャンスなら迷わず載っていきたいですね。

価値ある情報有難うございます。

デットクロスとなると、可能性としては、ドル円が大きく下落すれば資源国通貨等のクロス円もつられて大きく下落することになるんでじょうね…

炭鉱のカナリヤの役目をしていただきありがとうございます。危険が迫っているが下ヒゲチャートになるかも。決済売りと新規売りの両方で大暴落ですか。海外の高レバレッジでうまく売買できたら一気に億万長者ですね。

詳しい判断手法をお教えいただき有難うございます。

一見、膠着状態に思えても、巨視的に眺めれば、傾向が見て取れる。勉強になります。其処へ、今後控える予定を加味しての予測、非常に為になりました。

興味深い内容で大変参考になりました。目先のことだけでなくもっと大きな視点から見ないといけませんね。

細かいところ・長い期間・多方面から計算しているように見えます。

私には難しすぎます。が少しずつ進めていこうと思ってます。

週足までは時々見ますが月足は見ることが少ないです。

相場の大きなうねりを感じるような解説ありがとうございます。

MACDの奥の深さを感じます。

他の指標が総じて買いを示唆する中、ひとりMACDだけが売りを示唆していることがあります。そしてその通りに下落して行くことも何度も経験しています。

大変参考になりました。有難うございました。私も一度は調整があると考えていました。残念ながら、根拠はありませんでしたが、流石プロです。今後見守っていきたいと思います。

よかった。MACDのクロス=売買のサインという意識しかなく、剥離幅、角度など考えた事がなかったので勉強になりました。

興味深く 読みました。

デッドクロスのお話が、今後の参考になりました。

とても参考になりました

ありがとうございました

MAC D の具体的な使い方が解ってよかった。

MAC D がデッドクロスするって怖いですね。

![メルマガ読者数日本一の投資顧問が贈るFX・株式投資[応援ブログ]](https://www.fpo.bz/system/cms/resource/themes/fpo-blog/images/common/base/logo.gif)

私も値幅収縮(エネルギーの蓄積)を感じて高値切り下げの下落を警戒していました。白石さんの精緻な分析に我が意を得たりと思っていたのですが、昨日(10月31日)の爆上げで「理」がすっとんでしまいました。

「相場には絶対はない」ということを実感しましたが、「長期間にわたる極端な値幅収縮は次の大きなトレンドの始まり」ということだけは確かだと再認識しました。また、精緻な分析記事を楽しみにしています。